税と資産を

戦略的に制御する

ニューヨーク・マンハッタンで行う

一棟不動産でリスク分散した

資産の選び方

NEWS

年内あと3件限定

再生済みの非公開プレミアム物件をご案内中

投資と資産運用の最適地、

マンハッタンで築く

安心と未来

ニューヨーク・マンハッタンという街の中で、

日本のお客様が信頼できる品質・管理・透明性を備えた

不動産をお届けすること。

そのために、現地に根を張り、

物件の目利きから管理体制までを一貫して築いてきました。

私たちが扱うのは、不動産ではなく、安心と未来です。

数字の先にある、静かな信頼関係のために。

これからも、変わらない姿勢で、

お客様と資産の歩みに寄り添い続けます。

長年に亘る地域との信頼関係が

あるからこそ可能な

「完全直接現地仕入れ」

私たちは、マンハッタンの厳選された一棟アパートメント物件のみを取り扱っています。市場に出る前の非公開物件や優先情報は、長年の実績と現地との強固な信頼関係がなければアクセスできません。現地で30年にわたり築いてきた信頼関係から、市場には出回らないマンハッタンの希少物件の情報が私たちのもとへ届きます。数字では見えない、背景や文脈を含めたご紹介を、ひとつひとつ丁寧に行っております。

安心して長期運用できる物件管理サポート

物件の仕入れ

現地パートナーとの独占的ネットワークにより、市場に出回らない優良物件を直接取得しております。量は多く出せませんが質の高い物件を精査してご提案いたします。

修繕・再生

老朽化した物件は最新の設備とデザインで全面リノベーションしております。

現地管理

現地法人と提携管理会社が24時間体制で物件を管理しています。入居者対応から修繕まで、すべて日本語でレポーティング。安心の運用体制を提供します。

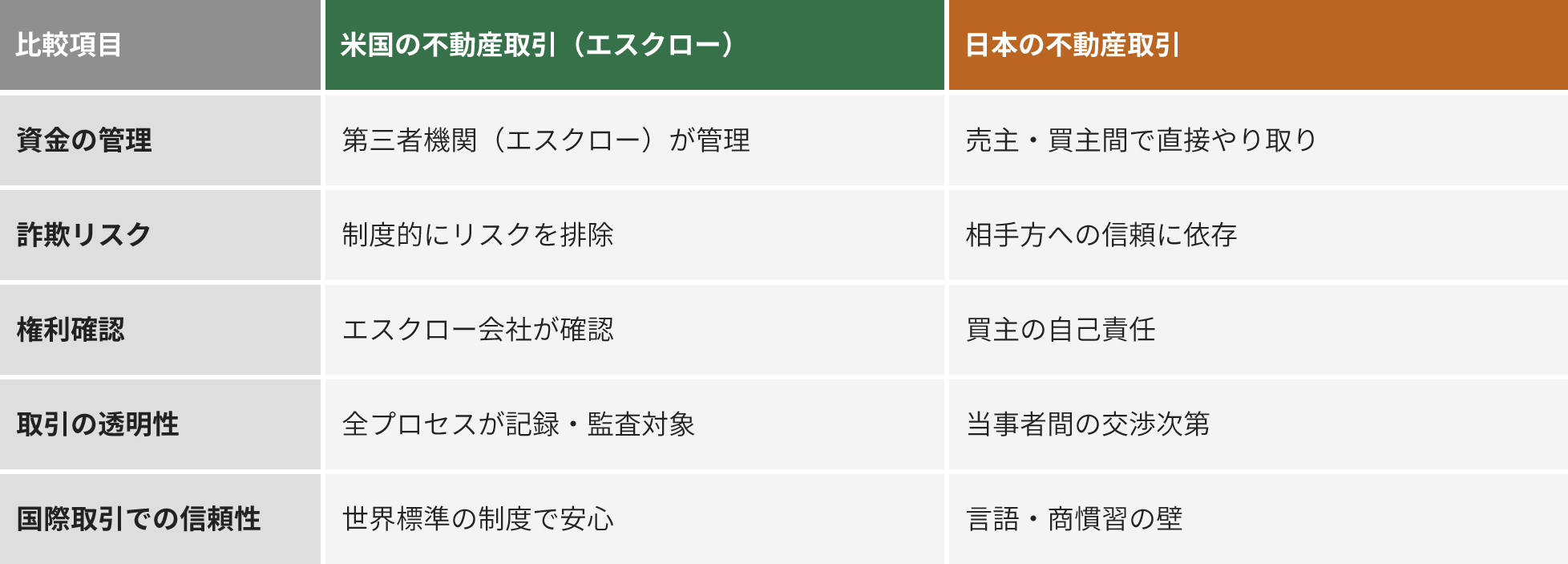

大手エスクロー会社と提携し、資金の安全性を確保

私たちは長年の経験と実績を持つ大手エスクロー会社と提携し、日本のお客様が安心して取引できる環境を整えています。

海外不動産投資において最も重要なのは「資金の安全性」です。

エスクロー制度により、言語や商慣習の違いを超えて、確実で透明性の高い取引を実現します。

日本語での

取引状況レポート提供

エクスロー手続きの

完全サポート

資金の流れを可視化

した

レポート作成

万が一のトラブル時の

法的サポート

エスクローについて詳しく見る

エスクローによる

確実な資金保護

米国不動産取引では、エスクロー(Escrow)という第三者機関による資金保護システムが確立されています。 これにより、お客様の大切な資金は取引完了まで安全に保護され、詐欺や資金の持ち逃げリスクを完全に排除します。

エスクローの4つのメリット

-

MELIT 1

完全な資金保護

売主も買主も直接資金に触れることなく、中立的な第三者が管理。詐欺や持ち逃げのリスクがゼロ。

-

MELIT 2

条件付き送金

物件の権利関係、建物の状態など、全ての条件がクリアされてから初めて資金が移動。

-

MELIT 3

法的保護

米国では法律で義務付けられた制度。州政府の厳格な監督下で運営される。

-

MELIT 4

透明性の確保

全ての資金の動きが記録され、取引の透明性が保証される。

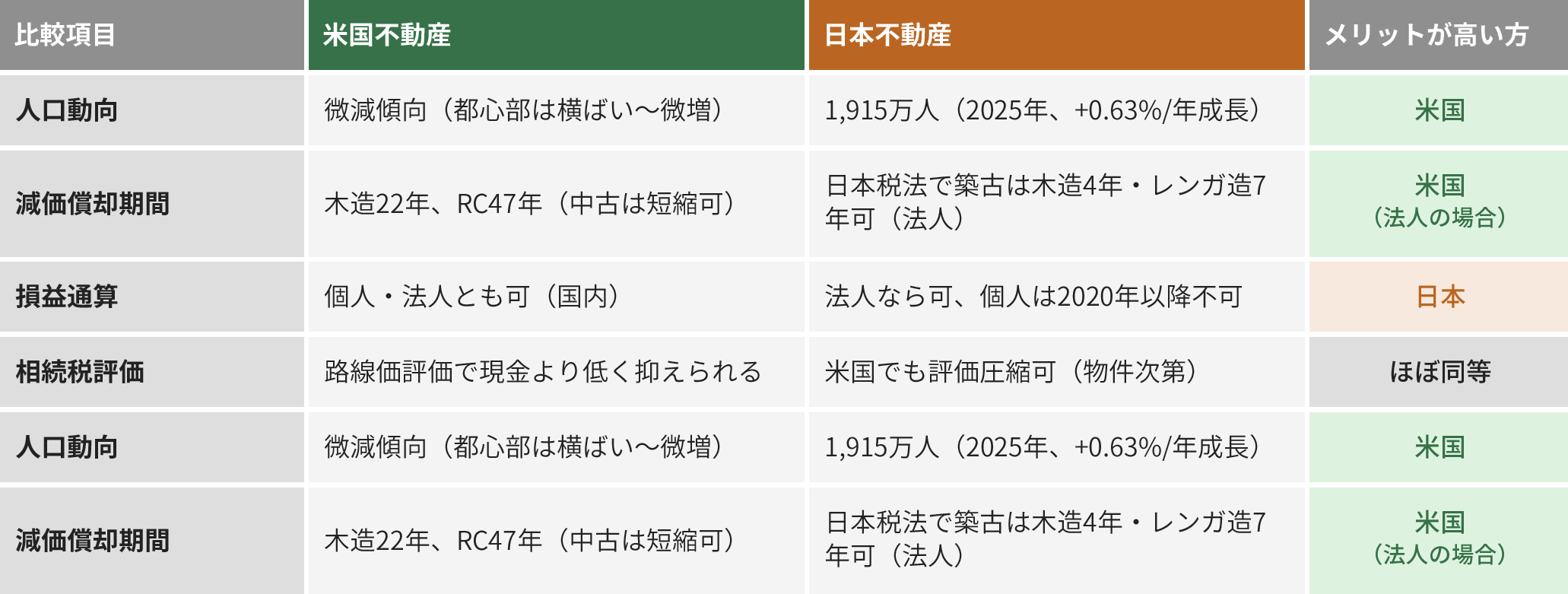

日本と米国の不動産取引の違い

エスクロー取引の流れ

私たちNewYork不動産が

選ばれる

4つの理由

-

安定した都市マンハッタンから

物件を選定世界一のビジネス街マンハッタン。

Fortune500企業の本社が集中し、年収2,000万円超の富裕層が居住。

家賃収入の安定性は他の追随を許しません。 -

ニューヨーク州の

高い税効果を活用した戦略ニューヨーク州の不動産税制と減価償却制度を活用。日本の税制との組み合わせで、最大40%以上の節税効果を実現。投資収益を最大化します。

-

通貨分散により

リスク回避した資産成長を実現マンハッタンの不動産は過去30年で平均3.5倍に成長。ドル建て資産で円安リスクを回避しながら、着実な資産増加を実現します。

-

現地で長年築いた信頼関係による

希少物件をご紹介現地で30年にわたって築いてきた信頼関係から、市場には出回らないマンハッタンの希少物件の情報が私たちのもとへ届きます。数字では見えない背景や文脈を含めたご紹介を、ひとつひとつ丁寧に行っております。

物件情報

HARLEM MULTIFAMILY BUILDING

マンハッタン/1棟/利回り9.8%

/80%償却可能物件

$3,200,000 (約4.8億円)

詳細情報をご希望の方はお問合せフォームからお願いいたします。

お客様の声

-

国内不動産20棟を所有していますが、利回りは3%程度。

NY物件は購入3年で年間12%の収益を安定的に生み出し、資産も20%上昇しました。

東京都 A様

50代・上場企業オーナー

総資産50億円 -

相続対策として15億円を米国不動産に投資。日米の税務専門家チームのおかげで、相続税を40%圧縮できる見込みです。

大阪府 B様

60代・医療法人理事長

総資産30億円 -

プライベートバンクを凌駕するサービス品質。

四半期ごとの戦略会議では、 常に3手先を読んだ提案をいただき、資産が着実に成長しています。

愛知県 C様

70代・創業家3代目

総資産100億円

よくあるご質問

-

米国不動産投資は初めてですが、大丈夫でしょうか?

はい、ご安心ください。NewYork/Manhattan不動産では、初めてのお客様でも安心して投資を始められるよう、基礎知識から税務、現地運用まで、専門スタッフが丁寧にご説明し、一貫してサポートいたします。複雑な手続きも全て代行いたしますので、ご心配は不要です。

-

物件の管理はどのように行われますか?

私たちは現地に強固なネットワークと提携先を構築しており、物件の仕入れから賃貸募集、入居者対応、修繕手配、収支報告まで、全てを日本語で一括して行います。お客様は日本にいながら、現地で不動産を所有するのと同等の安心感で運用いただけます。

-

資産が3億円程度ですが、購入は可能でしょうか?

恐れ入ります。弊社で取り扱っているのは、一棟単位での投資用不動産のみとなっており、1件あたりの物件価格は、最低でも5億円以上の規模となっております。マンハッタン市場においては、収益性・管理効率・将来性などを総合的に勘案すると、一定規模以上での保有でなければ、長期的な安定運用が難しいという判断に至っております。大変恐縮ではございますが、現在のご紹介対象は、原則として資産規模5億円以上の方とさせていただいております。

-

ニューヨーク・マンハッタンの物件はなぜ希少なのですか?

New York/Manhattanの不動産市場は世界中の投資家から注目されており、優良物件の情報は限られています。特に、市場に出る前の非公開物件や優先情報は、長年の実績と現地との強固な信頼関係がなければアクセスできません。私たちはこの独自のネットワークにより、他社では得られない希少な情報をお客様にご提供しています。

なぜ、今日本の富裕層は

日本ではなく米国不動産に投資するのか?

不動産は、購入する時点ではなく、購入してから数年後のパフォーマンスを考えて

投資の判断をすることが大切です。

その点では、日本と比較してもアメリカの不動産は高い確率で賃料収入が増加し、

資産価値も増加することが想定されます。

POINT STUDY

米国不動産投資について

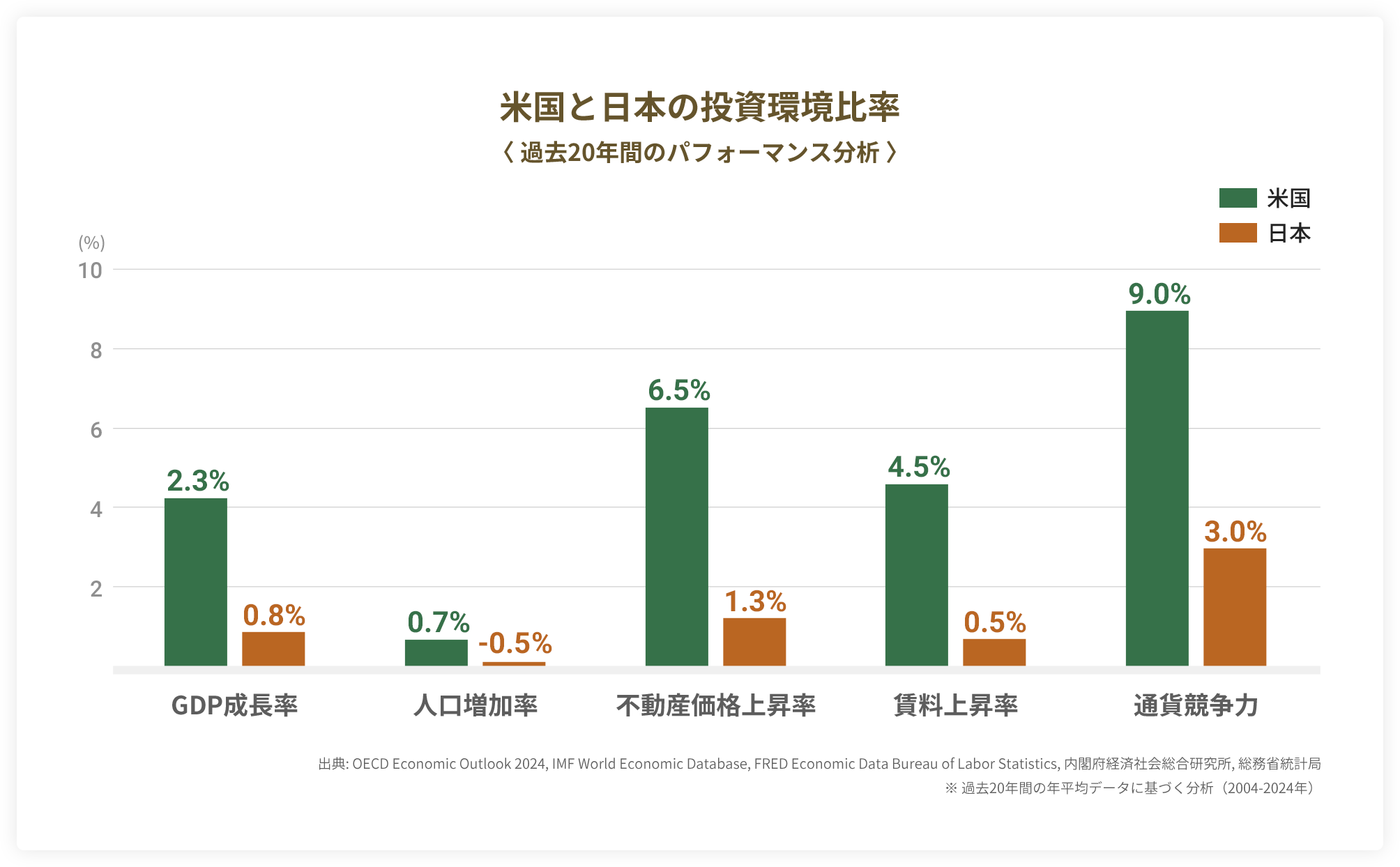

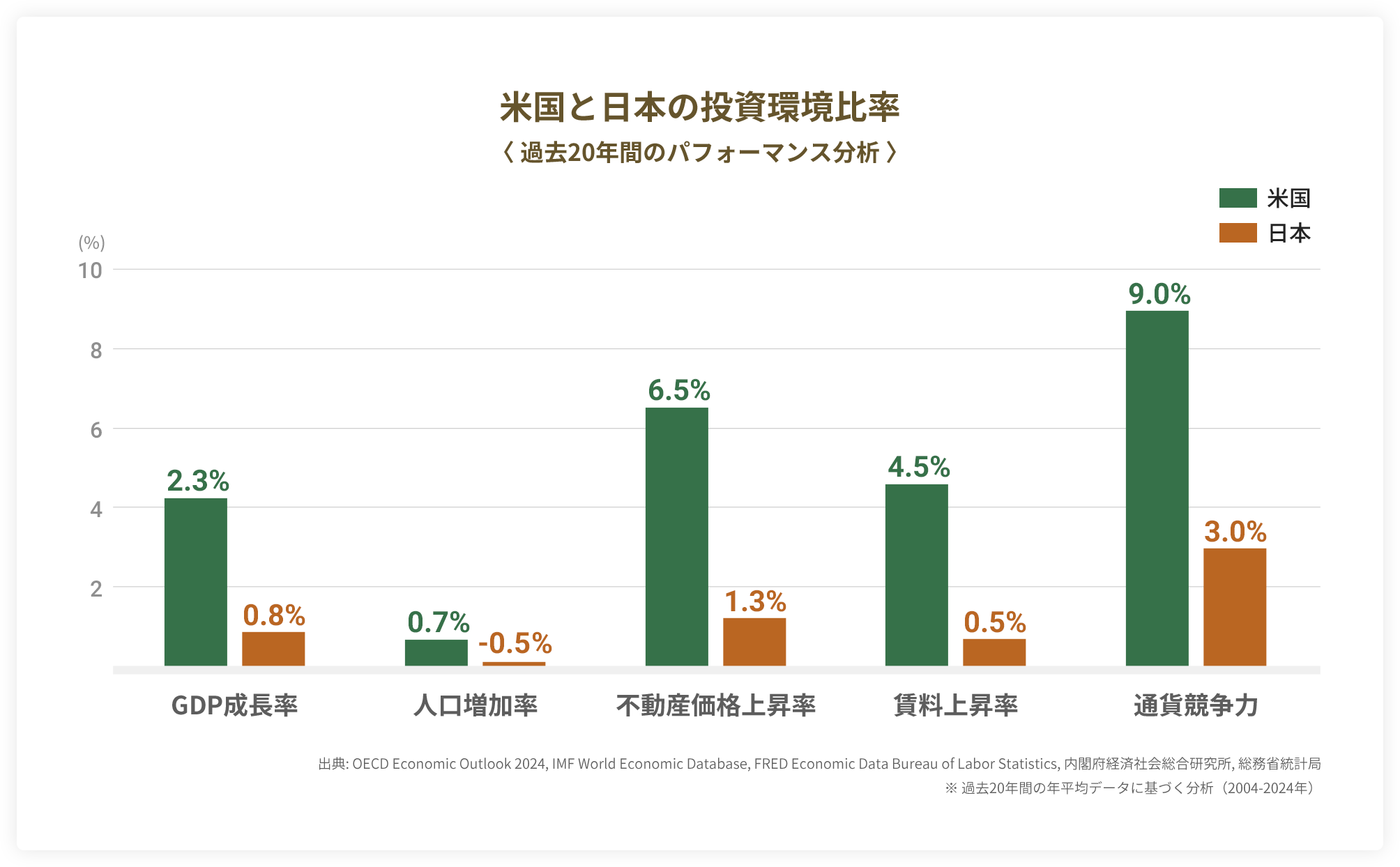

米国の圧倒的な成長率

こちらのデータが示すように、米国が全指標で日本を大幅に上回る成長を実現しています。

長期的かつ安定した力強い成長

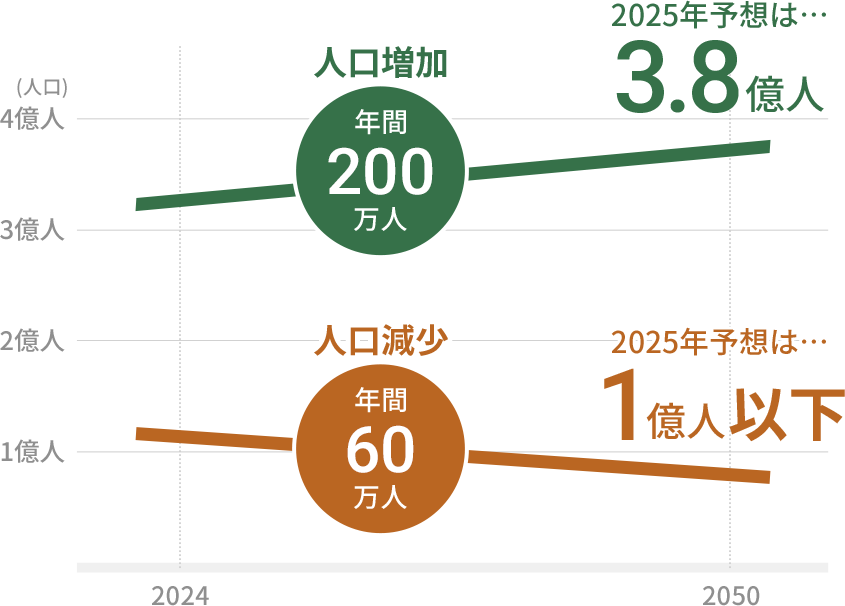

こちらの経済指標・マーケット動向から、

アメリカの不動産は人口増加と経済成長のトレンドを取り込み力強く成長を続けています。

-

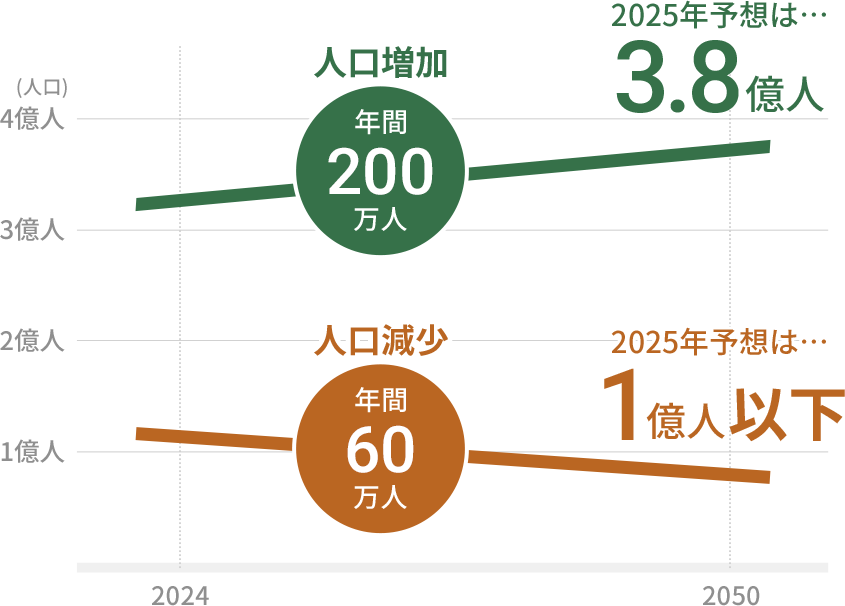

米国

日本人口推移

-

米国

日本GDP成長

過去10年平均+2.3%(年)

実質GDP:世界1位

過去10年平均+0.8%(年)

実質GDP:世界3位

-

ドル

円通過競争力

基軸通貨として安定

世界決済の40%を占有

30年で50%価値下落

購買力の継続的定価

-

米国不動産

東京不動産住宅価格推移

過去20年+250%

年平均成長率:6.5%

過去20年+30%

年平均成長率:1.3%

-

マンハッタン

東京都心賃料推移

過去10年+45%上昇

平均賃料:$5,000/月

過去10年+5%上昇

平均賃料:30万円/月

-

米国

日本給与水準推移

平均年収$70,000

過去10年:+25%上昇

平均年収450万円

過去10年:+ー0%横ばい

米国の圧倒的メリット多さ

なぜ、今日本の富裕層は日本ではなく米国

不動産に投資するのか?

なぜ、今日本の富裕層は

日本ではなく

米国不動産に投資するのか?

不動産は、購入する時点ではなく、購入してから数年後のパフォーマンスを考えて投資の判断をすることが大切です。その点では、日本と比較してもアメリカの不動産は高い確率で賃料収入が増加し、資産価値も増加することが想定されます。

米国の圧倒的な成長率

こちらのデータが示すように、米国が全指標で日本を大幅に上回る成長を実現しています。

長期的かつ安定した力強い成長

こちらの経済指標・マーケット動向から、

アメリカの不動産は人口増加と経済成長のトレンドを取り込み力強く成長を続けています。

-

米国

日本人口推移

-

米国

日本GDP成長

過去10年平均+2.3%(年)

実質GDP:世界1位

過去10年平均+0.8%(年)

実質GDP:世界3位

-

ドル

円通過競争力

基軸通貨として安定

世界決済の40%を占有

30年で50%価値下落

購買力の継続的定価

-

米国不動産

東京不動産住宅価格推移

過去20年+250%

年平均成長率:6.5%

過去20年+30%

年平均成長率:1.3%

-

マンハッタン

東京都心賃料推移

過去10年+45%上昇

平均賃料:$5,000/月

過去10年+5%上昇

平均賃料:30万円/月

-

米国

日本給与水準推移

平均年収$70,000

過去10年:+25%上昇

平均年収450万円

過去10年:+ー0%横ばい

米国の圧倒的メリット多さ

世界から見ても有数の不動産マーケット

ニューヨーク

不動産は、購入する時点ではなく、購入してから数年後のパフォーマンスを考えて

投資の判断をすることが大切です。

その点では、日本と比較してもアメリカの不動産は高い確率で賃料収入が増加し、

資産価値も増加することが想定されます。

世界の富裕層が選ぶ都市「ニューヨーク」

不動産市場規模

$1.5兆

東京の約3倍

人口

850万人

年間10万人流入

Fortune500本社

58社

世界最多

中でも優れた都市「マンハッタン」の賃貸マーケット

マンハッタンやブルックリンのアパートメントは平均利回り3~6%が一般的とされ、

堅実なインカムゲインを狙いたい投資家には適したマーケットです。

平均月額賃料

$5000+

[ 1ベッドルーム ]

賃料上昇率

年3-5%

[ 過去10年平均 ]

平均成約期間

30日以内

[ 優良物件 ]

入居率

95%+

[ 年間平均 ]

東京とマンハッタンの賃貸空室率比較

マンハッタンの賃貸需要は非常に高く、空室率はわずか2~3%。

それにより、90%以上の稼働率が期待でき、毎月の賃料収入が安定しています。

住居の空室率比較

マンハッタンの

住宅賃貸空室率

安定した低空室率を維持

東京の

住宅賃貸空室率

エリアにより変動大

オフィスの空室率比較

ニューヨークの

オフィス賃貸空室率

リモートワークの影響大

東京の

オフィス賃貸空室率

コロナ後上昇傾向

マンハッタン住宅市場の特異性

上記の資料からもわかる通り、コロナ禍を除きマンハッタンの住宅は安定して2~3%の空室率をキープしています。

東京のオフィス・住宅、ニューヨークのオフィスなど、他のエリアやアセットタイプと比較をしてみると、

ニューヨークの住宅市場の特異性、根本的な強さが分かります。

-

人と資金が集まり

-

需要が旺盛ながらも

-

土地が限られ

-

供給が限られる

これらの特徴からも、マンハッタンの住宅は

「成長性」と「安定性」を兼ね備えていると考えられます

世界から見ても有数の不動産マーケット

ニューヨーク

世界から見ても

有数の不動産マーケット

ニューヨーク

不動産は、購入する時点ではなく、購入してから数年後のパフォーマンスを考えて投資の判断をすることが大切です。その点では、日本と比較してもアメリカの不動産は高い確率で賃料収入が増加し、資産価値も増加することが想定されます。

世界の富裕層が選ぶ都市「ニューヨーク」

不動産市場規模

$1.5兆

東京の約3倍

人口

850万人

年間10万人流入

Fortune500本社

58社

世界最多

中でも優れた都市

「マンハッタン」の

賃貸マーケット

マンハッタンやブルックリンのアパートメントは平均利回り3~6%が一般的とされ、

堅実なインカムゲインを狙いたい投資家には適したマーケットです。

平均月額賃料

$5000+

[ 1ベッドルーム ]

賃料上昇率

年3-5%

[ 過去10年平均 ]

平均成約期間

30日以内

[ 優良物件 ]

入居率

95%+

[ 年間平均 ]

東京とマンハッタンの

賃貸空室率比較

マンハッタンの賃貸需要は非常に高く、空室率はわずか2~3%。 それにより、90%以上の稼働率が期待でき、毎月の賃料収入が安定しています。

住居の空室率比較

マンハッタンの

住宅賃貸空室率

安定した低空室率を維持

東京の

住宅賃貸空室率

エリアにより変動大

オフィスの空室率比較

ニューヨークの

オフィス

賃貸空室率

リモートワークの影響大

東京の

オフィス

賃貸空室率

コロナ後上昇傾向

マンハッタン住宅市場の

特異性

上記の資料からもわかる通り、コロナ禍を除きマンハッタンの住宅は安定して2~3%の空室率をキープしています。 東京のオフィス・住宅、ニューヨークのオフィスなど、他のエリアやアセットタイプと比較をしてみると、 ニューヨークの住宅市場の特異性、根本的な強さが分かります。

-

人と資金が集まり

-

需要が旺盛ながらも

-

土地が限られ

-

供給が限られる

これらの特徴からも、

マンハッタンの住宅は「成長性」と

「安定性」を兼ね備えていると

考えられます

選択肢ではなく資産防衛の必須戦略

米国不動産への分散投資

円安進行により、米国不動産の円建て取得コストは上昇を続けています。

同時に、日本の高い税率と経済停滞により国内資産のリスクは日々増大。

早期の投資判断が、将来の資産格差を決定します。

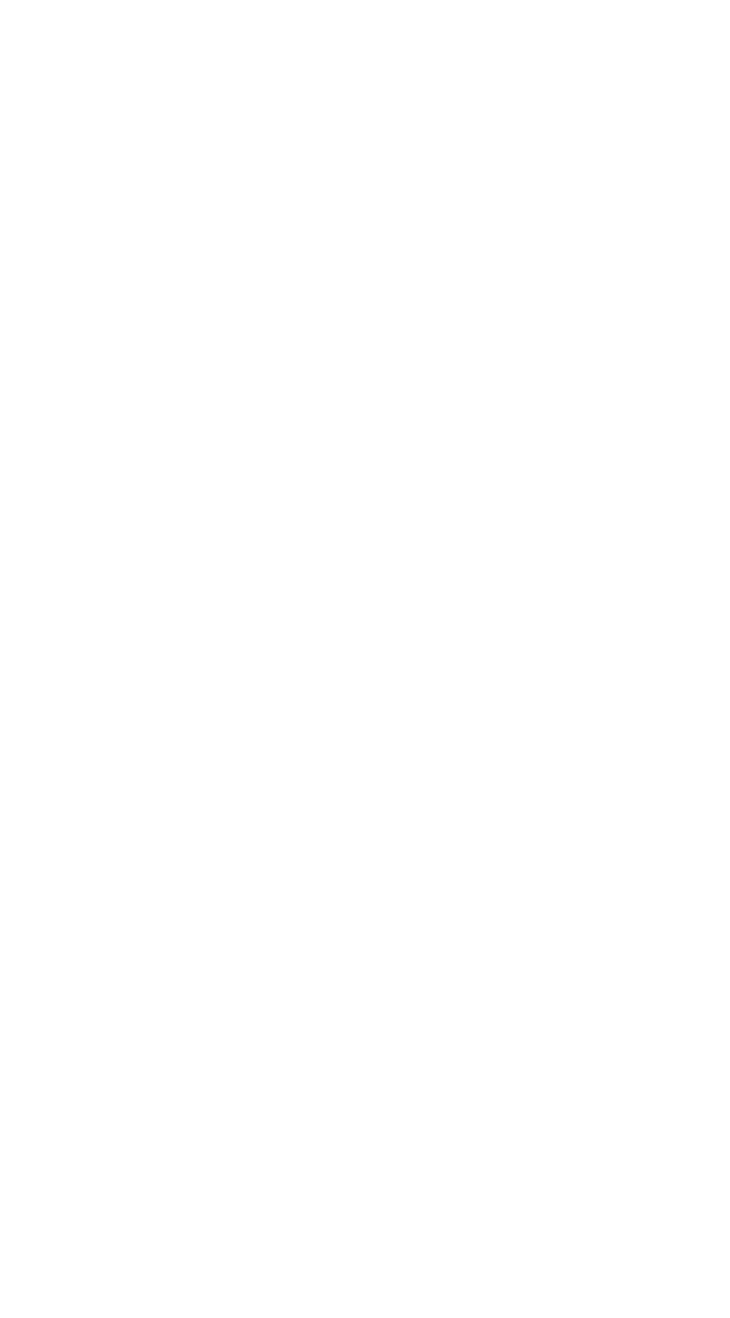

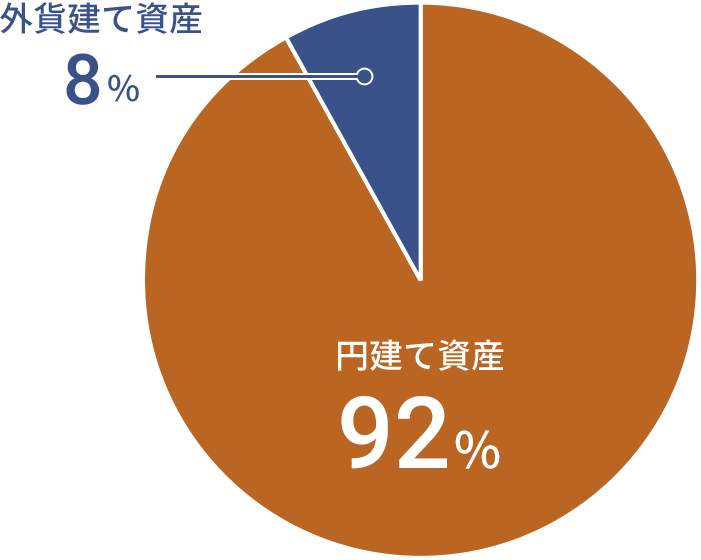

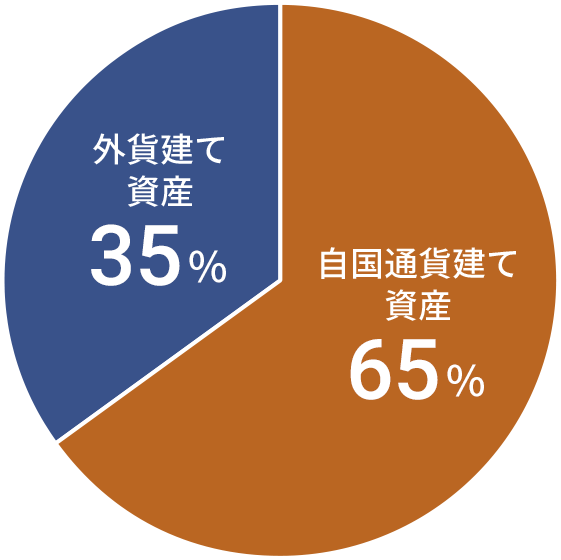

日本人富裕層の資産のほぼ全てが円建て

日本の富裕層の資産構成

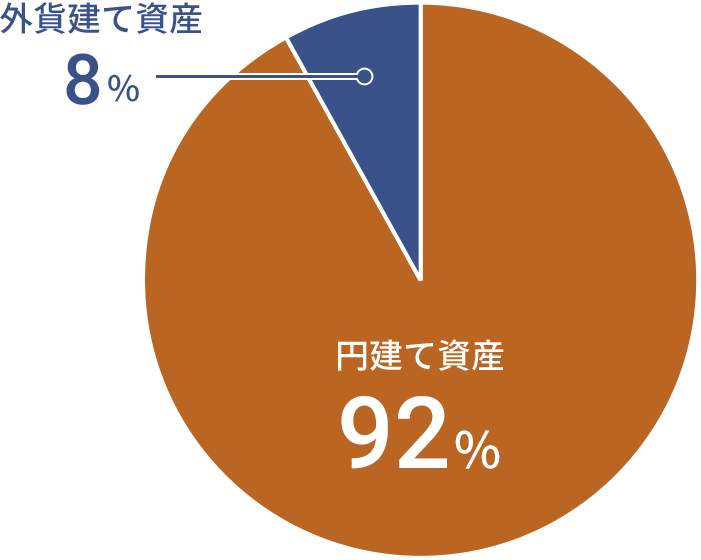

世界の富裕層の資産構成

通貨集中リスクの深刻さ

RISK 1

極端な円偏重

日本の富裕層は資産の9割以上を円建てで保有。世界標準の3倍以上の通貨集中リスクを抱えている。

RISK 2

購買力の継続的低下

過去30年で円の国際的購買力は50%低下。このまま円資産のみでは、グローバルな富裕層から脱落する可能性。

RISK 3

国際分散の必要性

ドル建て資産への分散は、もはや投資戦略ではなく、資産防衛の必須条件となっている。

米国不動産投資によるリスク分散

世界屈指の安定資産である米国不動産への分散投資は、

もはや選択肢ではなく、資産防衛の必須戦略です。

SOLUTION 1

通貨分散の実現

ドル建て不動産により円安リスクを自然にヘッジ。円の価値下落時にはドル建て資産価値が円換算で上昇。

SOLUTION 2

資産価値の安定成長

米国経済の成長とドルの基軸通貨としての地位により、長期的な資産価値の上昇が期待できる。

SOLUTION 3

国際競争力の維持

グローバルスタンダードな資産配分により、世界の富裕層と同等の資産運用が可能になる。

グローバル資産配分で守るあなたの大切な資産

日本一国に資産を集中させることは、もはや賢明な選択ではありません。

米国不動産投資による国際分散投資で、真の資産防衛を実現します。

重要

POINT 1

地政学リスクの分散

ニューヨークでは地震リスクが極めて低く、インフラ投資や土地供給制限の要素も加わり、築100年を超える物件でも価値が下がりにくい傾向があります。地震が少ないことは、築古物件の資産価値安定に寄与する重要な要素の一つです。

POINT 2

通過リスクのヘッジ

円安進行時の購買力低下を防ぎます。

ドル建て資産を保有することで、円の価値下落に対する自然なヘッジ効果を得られます。過去20年で30%以上の円安が進行した実績があります。

POINT 3

市場リスクの軽減

日本の人口減少による不動産価値下落リスクを回避。New York/Manhattanは継続的な人口流入と経済成長により、安定した資産価値の上昇が期待できます。

POINT 4

制度リスクの回避

日本の増税リスクや規制強化から資産を保護。アメリカの安定した法制度と透明な不動産市場は、長期的な資産運用に最適な環境を提供します。

分散投資したポートフォリオ効果の実例

リスク

集中

日本資産のみの場合

円安時: 資産価値が実質的に減少

災害時: 復旧まで収益停止リスク

人口減: 空室率上昇、賃料下落

リスク集中度: 高

成長

期待

日米分散投資の場合

円安時: ドル資産が円換算で上昇

災害時: 米国資産は影響なし

人口減: NY物件は需要増加継続

リスク集中度: 低

選択肢ではなく資産防衛の必須戦略

米国不動産への分散投資

選択肢ではなく

資産防衛の必須戦略

米国不動産への分散投資

円安進行により、米国不動産の円建て取得コストは上昇を続けています。同時に、日本の高い税率と経済停滞により国内資産のリスクは日々増大。早期の投資判断が、将来の資産格差を決定します。

日本人富裕層の資産の

ほぼ全てが円建て

日本の富裕層の資産構成

世界の富裕層の資産構成

通貨集中リスクの深刻さ

RISK 1

極端な円偏重

日本の富裕層は資産の9割以上を円建てで保有。世界標準の3倍以上の通貨集中リスクを抱えている。

RISK 2

購買力の継続的低下

過去30年で円の国際的購買力は50%低下。このまま円資産のみでは、グローバルな富裕層から脱落する可能性。

RISK 3

国際分散の必要性

ドル建て資産への分散は、もはや投資戦略ではなく、資産防衛の必須条件となっている。

米国不動産投資による

リスク分散

世界屈指の安定資産である米国不動産への分散投資は、

もはや選択肢ではなく、資産防衛の必須戦略です。

SOLUTION 1

通貨分散の実現

ドル建て不動産により円安リスクを自然にヘッジ。円の価値下落時にはドル建て資産価値が円換算で上昇。

SOLUTION 2

資産価値の安定成長

米国経済の成長とドルの基軸通貨としての地位により、長期的な資産価値の上昇が期待できる。

SOLUTION 3

国際競争力の維持

グローバルスタンダードな資産配分により、世界の富裕層と同等の資産運用が可能になる。

グローバル資産配分で守る

あなたの大切な資産

日本一国に資産を集中させることは、もはや賢明な選択ではありません。 米国不動産投資による国際分散投資で、真の資産防衛を実現します。

重要

POINT 1

地政学リスクの分散

ニューヨークでは地震リスクが極めて低く、インフラ投資や土地供給制限の要素も加わり、築100年を超える物件でも価値が下がりにくい傾向があります。地震が少ないことは、築古物件の資産価値安定に寄与する重要な要素の一つです。

POINT 2

通過リスクのヘッジ

円安進行時の購買力低下を防ぎます。 ドル建て資産を保有することで、円の価値下落に対する自然なヘッジ効果を得られます。過去20年で30%以上の円安が進行した実績があります。

POINT 3

市場リスクの軽減

日本の人口減少による不動産価値下落リスクを回避。New York/Manhattanは継続的な人口流入と経済成長により、安定した資産価値の上昇が期待できます。

POINT 4

制度リスクの回避

日本の増税リスクや規制強化から資産を保護。アメリカの安定した法制度と透明な不動産市場は、長期的な資産運用に最適な環境を提供します。

分散投資した

ポートフォリオ効果の実例

リスク

集中

日本資産のみの場合

円安時: 資産価値が実質的に減少

災害時: 復旧まで収益停止リスク

人口減: 空室率上昇、賃料下落

リスク集中度: 高

成長

期待

日米分散投資の場合

円安時: ドル資産が円換算で上昇

災害時: 米国資産は影響なし

人口減: NY物件は需要増加継続

リスク集中度: 低

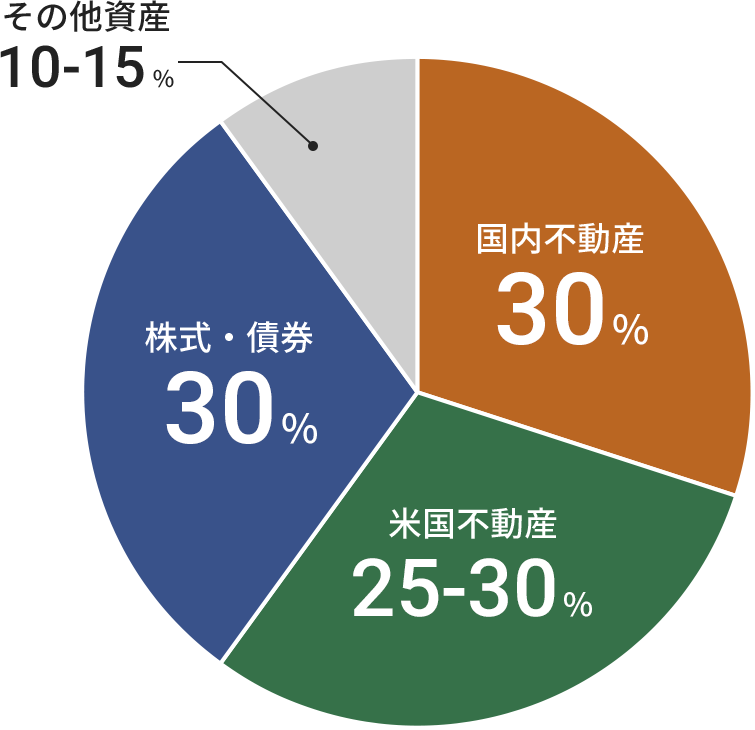

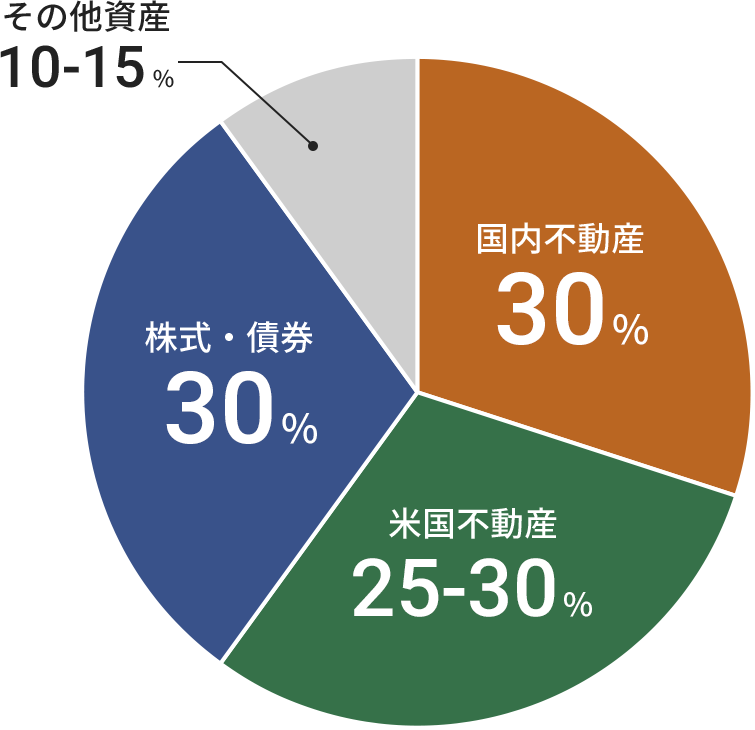

日本富裕層の資産アロケーションに適した

理想の選択肢「米国不動産」

日本富裕層の資産アロケーションに最適な理由

世界の超富裕層のポートフォリオ分析によると、資産の30-40%を海外不動産が占めています。

特にNew York不動産は、その独自の特性により、日本富裕層にとって理想的な投資先となっています。

最適な資産配分の実現

最適な資産配分の実現

Manhattan不動産は世界中から需要があり、売却時の流動性が高い。日本の地方不動産と異なり、適正価格であれば1-3ヶ月で売却可能。

インフレヘッジ機能

実物資産としての不動産は、インフレ時に価値が上昇。特にNY不動産は賃料も連動して上昇するため、二重のヘッジ効果を発揮。

米国不動産は人口・経済・不動産価格・通貨競争力

すべての期待値が高いといえます

日本富裕層の

資産アロケーションに適した

理想の選択肢「米国不動産」

日本富裕層の

資産アロケーションに

最適な理由

日本富裕層の

資産アロケーションに

最適な理由

世界の超富裕層のポートフォリオ分析によると、資産の30-40%を海外不動産が占めています。

特にNew York不動産は、その独自の特性により、日本富裕層にとって理想的な投資先となっています。

最適な資産配分の実現

最適な資産配分の実現

Manhattan不動産は世界中から需要があり、売却時の流動性が高い。日本の地方不動産と異なり、適正価格であれば1-3ヶ月で売却可能。

インフレヘッジ機能

実物資産としての不動産は、インフレ時に価値が上昇。特にNY不動産は賃料も連動して上昇するため、二重のヘッジ効果を発揮。

米国不動産は人口・経済・

不動産価格・通貨競争力

すべての期待値が高いといえます

米国不動産を持つことによる

法人税対策

法人でNew York不動産を取得することで、日本の法人税を大幅に削減できる仕組みがあります。 これは合法的な税務戦略として、多くの日本企業が活用しています。

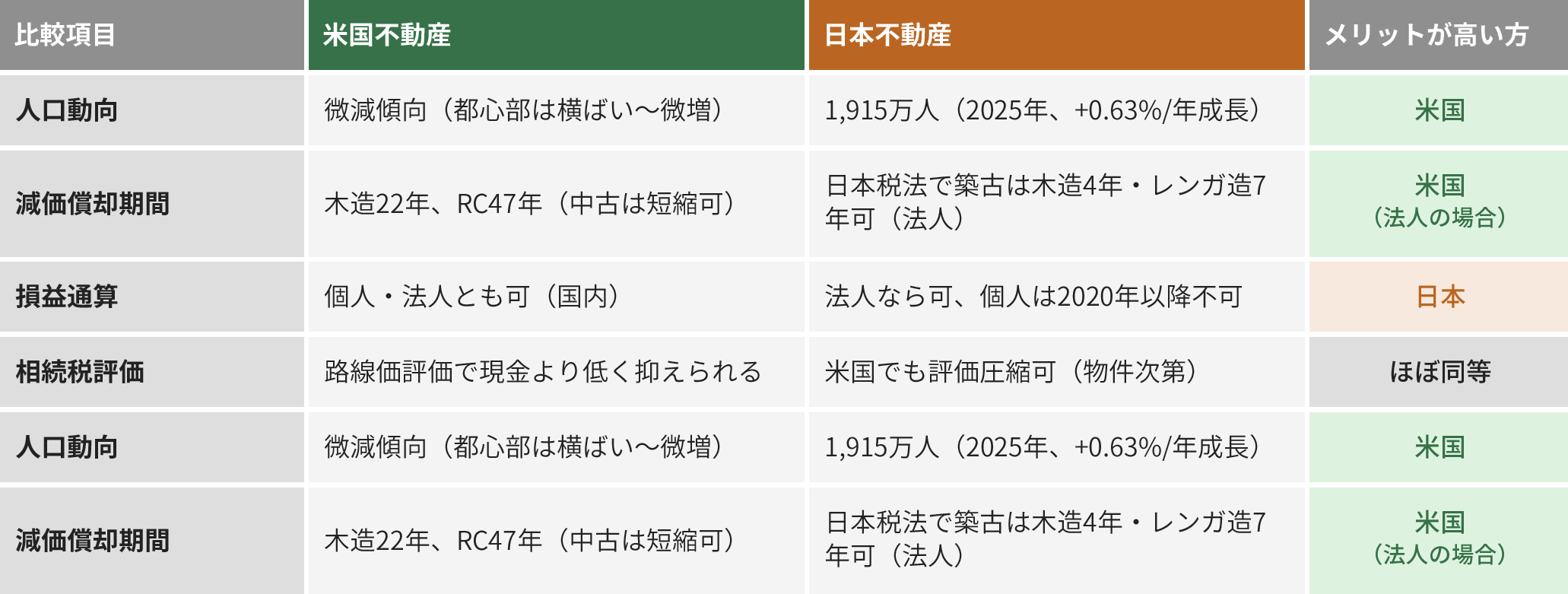

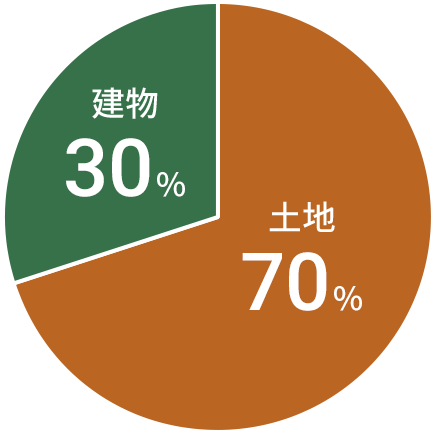

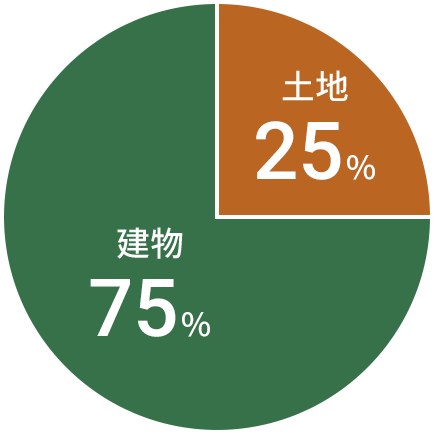

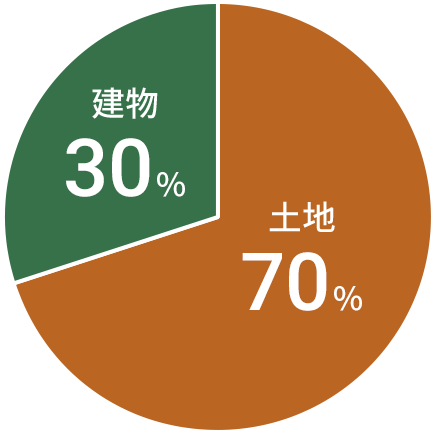

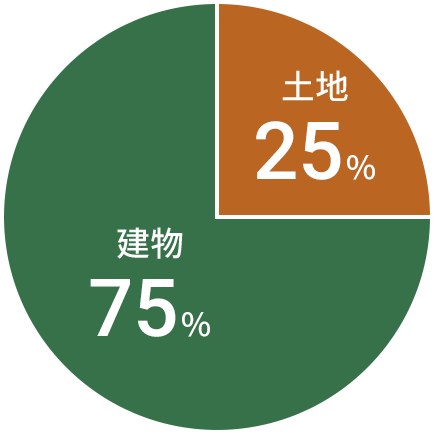

日米の土地建物の割合の違いによる対策

土地の価値が高く建物比率が低い日本不動産と、建物の価値が高く償却対象が大きい米国不動産。

建物は減価償却の対象ですが、土地は対象外。

ニューヨーク不動産は建物比率が高いため、より多くの減価償却費を計上できます。

日米の土地建物の割合の違い

日本不動産

米国不動産

加速度償却による節税効果

米国不動産は建物比率が高く(70〜80%)、日本の税制上、中古建物は最短4年で償却が可能です。

節税シミュレーション例

円安時: 資産価値が実質的に減少

災害時: 復旧まで収益停止リスク

人口減: 空室率上昇、賃料下落

リスク集中度: 高

法定耐用年数の全部を経過した資産の償却方法

(簡便法)

ニューヨークの建物のほとんどは、竣工後、100年以上経過しています。

そのため、日本の事業法人が、法定耐用年数を超えた建物を取得することで、以下の短期償却が可能です。

木造建築なら…

4年

で減価償却完了

レンガ造建物なら…

7年

で減価償却完了

法人で米国不動産を持つ絶好のタイミング

2024年度税制改正の影響により、海外不動産の減価償却費の損益通算に関する規制が

個人には適用されていますが、法人については引き続き損益通算が可能です。

今こそ法人での取得を検討する絶好のタイミングといえます。

損益通算による課税所得圧縮

不動産の減価償却費は、本業の利益と損益通算が可能。高収益企業ほど節税効果が大きくなります。

物件価格: 10億円

減価償却費: ▲2億円

課税所得: 8億円に圧縮

実効税率30%なら6,000万円の節税

売却時の税務メリット

償却後の売却でも、米国での譲渡益課税は日本より有利。さらに、売却益を次の物件に再投資することで課税繰延も可能です。

出口戦略の税務プランニング

1031エクスチェンジ活用で課税繰延

法人間売買での評価額調整

ホールディングカンパニー活用

国際税務の最適化

日米租税条約を活用し、二重課税を回避。適切なストラクチャーによりグループ全体の税負担を最小化できます。

米国LLC活用によるパススルー課税

配当源泉税の軽減(10%→5%)

タックスヘイブン対策税制の回避

具体的な節税効果シミュレーション

物件例築100年のレンガ造アパート

物件価格

10億円(建物価格:7.5億円)

償却期間

7年(レンガ造・簡便法適用)

年間償却額

約1.07億円/年

節税効果

約3,200万円/年(実効税率30%の場合)

簡便法の適用条件

法定耐用年数を全て経過した中古資産であること

法人での取得

個人と異なり、法人は海外不動産の損益通算が引き続き可能

戦略的活用

本業の高収益と相殺することで、大幅な節税効果を実現

米国不動産を持つことによる

法人税対策

米国不動産を持つことによる

法人税対策

法人でNew York不動産を取得することで、日本の法人税を大幅に削減できる仕組みがあります。これは合法的な税務戦略として、多くの日本企業が活用しています。

日米の土地建物の

割合の違いによる対策

土地の価値が高く建物比率が低い日本不動産と、建物の価値が高く償却対象が大きい米国不動産。

建物は減価償却の対象ですが、土地は対象外。

ニューヨーク不動産は建物比率が高いため、より多くの減価償却費を計上できます。

日米の土地建物の割合の違い

日本不動産

米国不動産

加速度償却による節税効果

米国不動産は建物比率が高く(70〜80%)、日本の税制上、中古建物は最短4年で償却が可能です。

節税シミュレーション例

円安時: 資産価値が実質的に減少

災害時: 復旧まで収益停止リスク

人口減: 空室率上昇、賃料下落

リスク集中度: 高

法定耐用年数の全部を経過した資産の償却方法

(簡便法)

ニューヨークの建物のほとんどは、竣工後、100年以上経過しています。 そのため、日本の事業法人が、法定耐用年数を超えた建物を取得することで、以下の短期償却が可能です。

木造建築なら…

4年

で減価償却完了

レンガ造建物なら…

7年

で減価償却完了

法人で米国不動産を持つ

絶好のタイミング

2024年度税制改正の影響により、海外不動産の減価償却費の損益通算に関する規制が 個人には適用されていますが、法人については引き続き損益通算が可能です。 今こそ法人での取得を検討する絶好のタイミングといえます。

損益通算による課税所得圧縮

不動産の減価償却費は、本業の利益と損益通算が可能。高収益企業ほど節税効果が大きくなります。

物件価格: 10億円

減価償却費: ▲2億円

課税所得: 8億円に圧縮

実効税率30%なら6,000万円の節税

売却時の税務メリット

償却後の売却でも、米国での譲渡益課税は日本より有利。さらに、売却益を次の物件に再投資することで課税繰延も可能です。

出口戦略の税務プランニング

1031エクスチェンジ活用で課税繰延

法人間売買での評価額調整

ホールディングカンパニー活用

国際税務の最適化

日米租税条約を活用し、二重課税を回避。適切なストラクチャーによりグループ全体の税負担を最小化できます。

米国LLC活用によるパススルー課税

配当源泉税の軽減(10%→5%)

タックスヘイブン対策税制の回避

具体的な節税効果シミュレーション

物件例築100年のレンガ造アパート

物件価格

10億円(建物価格:7.5億円)

償却期間

7年(レンガ造・簡便法適用)

年間償却額

約1.07億円/年

節税効果

約3,200万円/年(実効税率30%の場合)

簡便法の適用条件

法定耐用年数を全て経過した中古資産であること

法人での取得

個人と異なり、法人は海外不動産の損益通算が引き続き可能

戦略的活用

本業の高収益と相殺することで、大幅な節税効果を実現

文化、政治、経済、

世界の中心「ニューヨーク」

この場所に不動産を所有することは、

日本の富裕層の方々の長期的な資産形成、

そしてご家族ひいては子孫への幸せに

繋がると考えています。

会社概要

| 会社名 | イワナホーム有限会社 |

|---|---|

| 所在地 | 千葉県八千代市勝田台北1-11-16 |

| 代表者 | 志村 知彦 |

| 事業内容 | 米国不動産の仲介、管理、コンサルティング |

お問い合わせ

NewYork不動産では、完全予約制・プライベートコンサルティングを承っております。

初回面談は、お客様のご指定の場所へお伺いいたします。